一、经营资质

如下图所示,较2020年年初,危险废物经营许可证核准规模显著增长,2023年1月初:江苏增长41%(554万吨)、山东增长71%(777万吨)、浙江增长51%(392万吨)

江苏省主要危险废物经营项目如下图所示,核准规模1741万吨,占全省总核准规模的92.6%,其中:

金属资源化项目,核准规模723.78万吨,占全省总核准规模的38%

酸碱处置利用项目,核准规模265.07万吨,占全省总核准规模的14%

焚烧项目,核准规模184.36万吨,占全省总核准规模的10%

山东省主要危险废物经营项目如下图所示,核准规模1601万吨,占全省总核准规模的90%,其中:

氰化尾渣处置利用项目,核准规模330.33万吨,占全省总核准规模的18%

废油利用项目,核准规模243万吨,占全省总核准规模的14%

酸碱处置利用项目,核准规模172万吨,占全省总核准规模的10%

浙江省主要危险废物经营项目如下图所示,核准规模1093万吨,占全省总核准规模的95%,其中:

金属资源化项目,核准规模375万吨,占全省总核准规模的33%

酸碱处置利用项目,核准规模167.5万吨,占全省总核准规模的15%

协同处置项目(水泥窑、煤气、钢炉),核准规模128万吨,占全省总核准规模的11%

2018年以前,由于焚烧、填埋处置项目不能满足市场需求,各地纷纷投建焚烧、填埋项目,这也就造成了这两年焚烧、填埋项目剧增。

焚烧项目,如下图所示:

江苏现有核准规模184万吨,较2018年年末增加了85万吨;

山东现有核准规模165万吨,较2018年年末增加了137万吨;

浙江现有核准规模90万吨,较2018年年末增加了49万吨。

填埋项目,如下图所示:

江苏现有核准规模86万吨,较2018年年末增加了48万吨;

山东现有核准规模148万吨,较2018年年末增加了123万吨;

浙江现有核准规模59万吨,较2018年年末增加了39万吨。

协同处置项目,如下图所示:

江苏现有核准规模48万吨,较2018年年末增加了22万吨;

山东现有核准规模115万吨,较2018年年末增加了107万吨;

浙江现有核准规模129万吨,较2018年年末增加了48万吨。

如上所述,江苏、山东、浙江三省中,山东省焚烧、填埋、协同处置项目2020-2022年投产项目核准规模最多,居全国第一。这样造成了山东省危废焚烧、填埋处置费价格在2021年、2022年呈断崖式下滑。

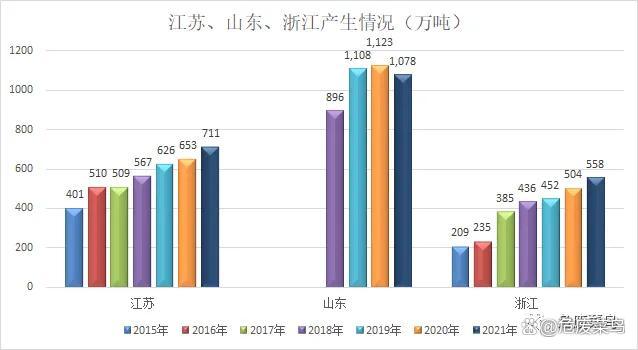

二、危险废物产生情况

2021年,江苏省危险废物申报产生量711万吨,山东省申报量1080-1100万吨,浙江省558万吨(浙江省2022年危废申报或超680万吨)。

单从产生总量上看,危废项目的市场表现不应该很糟糕。

但参考一下主要危废种类,危废市场表现糟糕原因似乎很明显。

江苏(2021年):HW34(废酸)130-150万吨、HW17(表面处理废物)80-90万吨、HW18(飞灰)90-100万吨、HW06(废溶剂)50-60万吨、HW22(含铜废物)60-70万吨。合计,约410-500万吨

山东(2021年):HW34(废酸)220-240万吨、HW11(精蒸馏残渣、煤焦油等)220-240万吨、HW33(氰化尾渣)150-160万吨、HW18(飞灰)100-110万吨、HW35(废碱)60-70万吨、HW48(铝灰碳渣等)50-60万吨、HW08(废矿物油)60-70万吨。合计约860-950万吨。

浙江(2022年):

宁波市,HW11、HW34、HW35,102万吨

生活垃圾焚烧飞灰、危废焚烧残渣,HW18,103万吨

表面处理废物(HW17),86.73万吨

所以,江苏省焚烧、填埋、协同处置的危废200-250万吨,而山东省该类危废150-200万吨

山东省前几年因为省内危废焚烧项目少,大型产废企业建设很多焚烧项目,考虑到这部分产能,山东焚烧产能200-300万吨,远超处置需求