来源:前瞻产业研究院

行业主要上市公司:目前国内危废处理行业的上市公司主要有瀚蓝环境(600323)、格林美(002340)、清新环境(002573)、上海环境(601200)、启迪环境(000826)、维尔利(300190)、东江环保(002672)、永清环保(300187)、万邦达(300055)、伟明环保(603568)

本文核心数据:危废产生量、危废综合利用处置量、危废贮存量

1、危废处理行业概况

——定义及分类:固体废物和液态废物

根据《中华人民共和国固体废物污染防治法》的规定,危险废物是指列入国家危险废物名录或者根据国家规定的危险废物鉴别标准和鉴别方法认定的具有危险特性的废物。

根据《国家危险废物名录》(2021年版),危险废物定义为具有下列情形之一的固体废物和液态废物:

危废处理行业是一个以法律法规和政策为引导,通过物理、化学、生物等技术方法对危险废物进行处理而实现资源化利用(资源化后基于产品或产品所含金属成分的市价出售)和无害化处理(按政府指导价格收费)来盈利的行业。

危险废弃物来源广泛而复杂,主要来源于化学工业、炼油工业、金属工业、采矿工业、机械工业、医药行业以及日常生活过程中。各行业中危险废物的有害特性不尽相同,且成分也很复杂,故适用于每种危险废物的处置方法不尽相同。

根据2021年,环境保护部会同国家发展改革委、公安部修订发布《国家危险废物名录》(2021年版)将我国危险废物分为50大类467种危险废物,包括工业危险废物、医疗废物和其他社会源危险废物等。

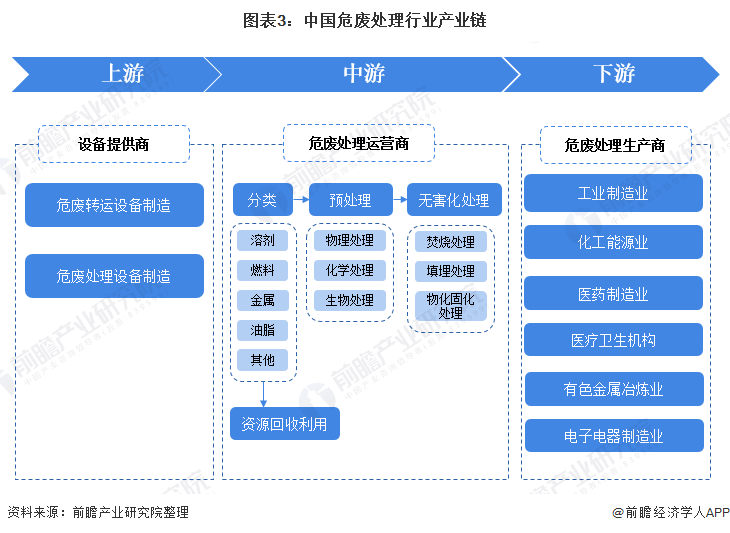

2)危废处理行业产业链全景情况

从危废处理行业产业链上下游来看,上游主要为危废转运及处理设备制造行业;

中游包括危废处理行业重要参与者,提供危废处理服务的管理运营商,从目前来看,我国危废处理技术主要分类资源回收处理以及无害化处理两大类;

危废处理下游应用涉及面比较广泛,根据《国家危险废物名录》(2021年版)的界定,目前,我国危废下游应用领域主要包括生产工业危险废物、医疗废物和其他社会源危险废物相关行业。

危废处理行业上游包括各类危废转运设备以及处理设备制造行业,为危废处理提供基础条件,转运设备代表企业有东风、解放、福田、重汽、庆铃、江铃等;危废处理设备制造代表企业有仕净科技、雪浪环境、新华医疗和恒誉环保等。

在中游危废处理运营领域,随着我国危废处理行业的快速发展,越来越多的环保企业涉足危废处理业务,在工业危废处理领域,代表企业有东江环保、光大环境、东方园林、启迪环境等;在医疗废物处理领域,代表企业有金圆股份、东华科技、圣元环保、永清环保等;在其他危废处理领域,代表企业有格林美、远达环保、深圳能源环保等。

在下游应用市场,危废处理需求方就是危废生产商,根据2021年,环境保护部会同国家发展改革委、公安部修订发布《国家危险废物名录》(2021年版)将我国危险废物分为50大类467种危险废物,包括工业危险废物、医疗废物和其他社会源危险废物等,危废产量的变化直接决定下游需求变化,目前来看,我国危废生产商主要包括中国石油、中国石化、万华化学等企业。

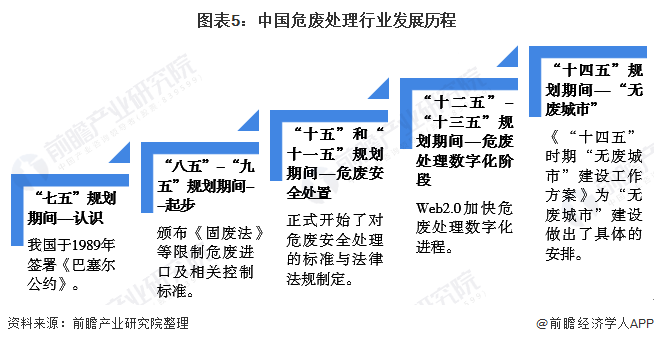

2、中国危废处理行业发展历程:五大发展阶段

——“七五”规划期间--认识

因上世界90年代以前,发达国家通过越境转移危险废物至发展中国家处理了大部分的危险废物,致使一部分发展中国家的自然环境和人民健康遭受了严重危害。我国于1989年签署《巴塞尔公约》,标志着我国开始认识危险废物。

——“八五”-“九五”规划期间--起步

在“八五”规划期间,1991年3月我国国家环保局和海关总署联合颁布了《关于严格控制境外有害废物转移到我国的通知》,此后陆续颁布了《关于严格控制从欧共体进口废物的暂行规定》、《关于坚决控制境外废物转移到我国的紧急通知》和《含多氯联苯废物污染控制标准》,表明我国此时已充分意识到危废的危害,不仅颁布以上政策明令禁止危废进口与实行控制标准,还在全国范围内展开“固废申报登记”工作并出台了《固废法》。

在“九五”规划期间,继《固废法》和《进口废物环境控制标准》出台后,我国继续推进危废转移管理,制定了多项法规与标准以应对较为空白的危废相关的法制区域,并在亚太中心举办了两期“亚太地区为非管理和实践培训班”。

——“十五”和“十一五”规划期间--危废安全处置

“十五”规划期间我国正式开始了对危废安全处理的标准与法律法规制定,期间颁布了《危险废物污染防治技术政策》、《费县废物焚烧污染控制标准》、《全国危险废物和医疗废物处置设施及建设规划》等多项政策标准规范我国危废处理和处置并投资了138.7亿元在全国范围内建设31个综合性危废处理中心。

“十一五”规划在“十五”规划的基础上开展了安全处置进阶工程,全面落实《全国危险废物和医疗废物处置设施及建设规划》与《国家环境保护“十一五”科技发展规划》。

——“十二五”-“十三五”规划期间--危废处理数字化阶段

随着Web2.0的诞生,Web2.0模式下的互联网应用具有去中心化、开放、共享的特性。我国对于危废处理的政策也逐渐偏向于利用去中心化、开放、共享的特性发展危废处理数字化进程,促进我国危废处理的数据、资料收集等方面发展。

——“十四五”规划期间--“无废城市”

2021年7月,国家《循环经济发展规划》提出发展循环经济,推行“无废城市”建设试点项目;2021年11月2日,国务院《关于深入打好污染防治攻坚战的意见》指出,依法严厉打击危险废物非法转移、倾倒、处置等环境违法犯罪。2021年12月15日,生态环境部印发《“十四五”时期“无废城市”建设工作方案》为“无废城市”建设做出了具体的安排。在产业政策的指引下,危废处置行业需求逐渐释放,行业景气度提高,行业需求逐渐释放。

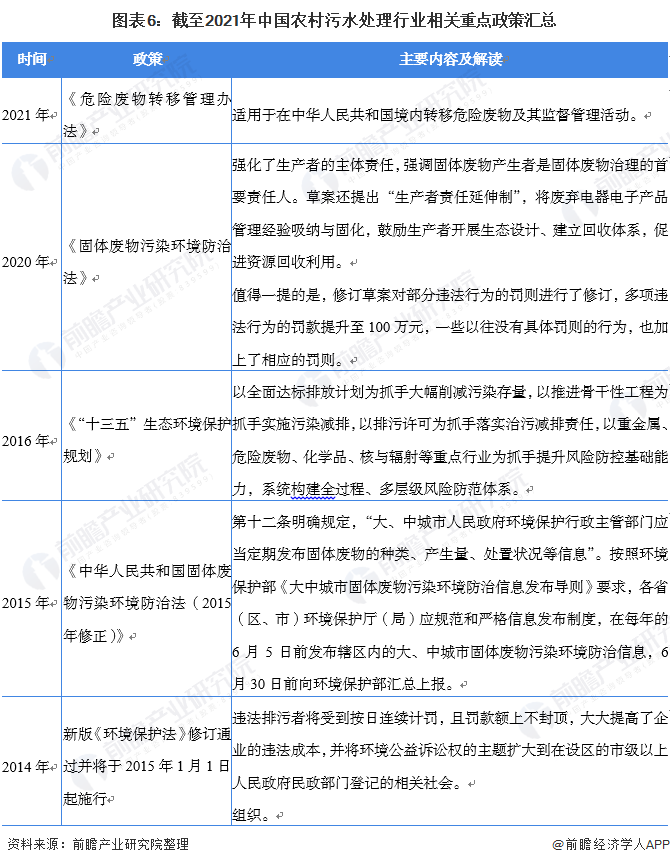

3、中国危废处理行业政策背景情况

自1995年我国出台首个关于危废处理的法律《固体废物污染环境防治法》起,我国逐渐在危废处理的基础设施、信息披露、标准制定等各方面进行了政策制定。目前,我国已形成以《国家危险废物名录》为核心,覆盖从危废鉴别、转移、处置到资质、监管的危废治理政策和法规体系。这也体现了政府对危废处置行业高度重视。

4、中国危废处理行业发展现状分析

——中国危废产生量:2021年我国危废产生量约为8188.9万吨

随着我国工业的发展,工业化进程的加快,2020年,我国城镇化水平提高到63.9%,随着我国工业化进程进入后期的前半阶段,2020年我国危废产生量进一步增长,达到7281.8万吨。经初步测算,2021年我国危废产生量约为8188.9万吨。

注:国家统计局发布的《2019-2020年中国统计年鉴》未公布2018-2019年我国危废利用处置量,图中2018、2019和2021年数据为前瞻测算值。

中国的危险废物产生量分布不均,使缺乏危险废物处理设施的地区具备危险废物处理行业的增长机会。我国危废产生量主要集中在工业城市化较为发达的华东地区。2020年,位于中国华东地区华北地区的工业化地区占危险废物产生量的大部分,占比分别达到34.14%、16.49%。位列第三的是西南地区,占比达到12.20%。

因华东地区的城市化进程较高,工业发展较成熟,危废产生量较大,前瞻预计未来华东的危废产生量比例将继续增大。

2)中国危废综合利用处置量:2021年危废利用处置率达100%

近年来,中国危险废弃物综合利用及处置能力快速提升。据国家统计局发布的《中国统计年鉴》披露数据显示,我国危废综合利用处理量从2011年的2690万吨增长至2020年的8074万吨。其中2018-2019年国家统计局并未披露危废综合利用处理量相关数据,前瞻综合考虑2017年和2020年市场情况,初步测算2018-2019年我国危废综合利用和处置量分别为7088万吨和7581万吨。至2021年,我国危废综合利用处置量约为8189万吨,全国将基本实现危废无害化处理,危废利用处置率达100%。

注:国家统计局发布的《2019-2020年中国统计年鉴》未公布2018-2019年我国危废利用处置量,图中2018、2019和2021年数据为前瞻测算值。

从《2021年中国统计年鉴》中公布的危废综合利用量和处置量的区域分布来看,2020年,综合利用量和处置量最高的为华东地区,占全国34.1%;其次是西南地区,占全国综合利用量的19.4%;华北地区占据14.6%。

3)中国危废贮存量:我国危险废弃物贮存量处于较高水平

由于2019年我国相关统计标准有所变更,我国危废贮存量数据前后变动巨大,国家统计局对该指标仅追溯调整至2017年,故本章节仅对2017年以后数据进行分析。

根据国家统计局最新数据显示,我国危险废弃物贮存量处于较高水平,2020年危废贮存量达11900万吨,而同期危废生产量和利用处置量分别为7282万吨和8074万吨。考虑我国综合处理能力已经高于实际危废产生量,预计未来我国危废市场将逐步消化现有存量。

根据《2021年中国统计年鉴》显示,2020年,中国工业危废贮存量约86.9%分布在我国西北地区,其中青海省和新疆维吾尔自治区成为我国危废贮存主要集中地。东北地区危废贮存量占全国危废贮存总量的7.1%。

5、中国危废处理行业竞争格局分析

——区域竞争格局:山东省危废产生量位居全国首位

据国家统计局数据显示,2020年,我国危废产生量区域分布上主要集中在以山东、江苏、浙江为主的华东地区,以内蒙古为主的华北地区,以新疆、青海、四川为主的西北、西南地区以及以广东为主的华南地区。其中山东作为工业大省,2020年危废产生量达933.35万吨位居全国首位。

2)企业竞争格局:市场份额较为分散,行业集中度较低,竞争格局较为激烈

前瞻结合全国危废生产量及危废行业处理均价测算,2020年我国危废处理行业市场规模在3229亿元左右。以危废处理行业主要企业2020年危废处理业务营收作为依据,初步测算危废处理行业市场份额占比情况。总体来看,我国危废处理行业企业市场份额较为分散,行业集中度较低,竞争格局较为激烈。其中,港股上市企业光大环境市场份额占比最高,为11.17%;格林美(3.86%)、东方园林(2.70%)、金圆股份(2.69%)、启迪环境(2.64%)、高能环境(2.11%)等多家上市企业份额位居二线,份额均在2%以上。其余中小企业数量较多,市场份额占比较小。

注:港元兑人民币汇率采用2020年12月25日收盘价(2021年1月1日开盘价):1港币=0.84元人民币。

6、中国危废处理行业发展前景及趋势预测

——发展前景预测:2027年中国危废处理市场规模有望突破4600亿元

综合我国危废产量、利用处置量及行业企业发展状况,前瞻产业研究院预计未来我国危废将实现全面无害化处理,综合利用处理率达100%,实现国家“无废城市”战略目标。对应2022-2027年我国危废产生量,我国危废处理市场2025年规模将达4161亿元,至2027年,危废处理市场规模有望突破4600亿元。

2)发展趋势预测:一条龙服务将是危废处理行业大趋势

危险废弃物处理行业是固废处理行业目前热门投资行业之一。伴随着我国工业化进程的不断推进,危废的产生量不断增长,之前贮存的大量危废未能得到有效处理且存在垃圾渗漏液处理不当及有害气体释放等问题,导致土壤和地下水污染事件频发。在环保考核指标逐步和政府绩效挂钩后,监管和执行力度加强必将成为发展趋势。

危废处理的三个原则指“无害化”、“减量化”和“资源化”这势必要求投资者具有综合的危废处理能力,努力实现全产业链运作来提高效益和控制成本,目前大部分企业毛利率保持在25%以上,因此,今后规模化的一条龙服务将是危废处理行业大趋势。

以上数据来源及分析请参考于前瞻产业研究院《中国危废处理行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。